更新日:2025年9月14日

投資に興味はあるけれど「株やFXは値動きが激しくて不安…」という方におすすめなのが債券投資です。

債券は購入時点で利回りが決まり、満期まで保有すれば元本と利息が返済される仕組みです。

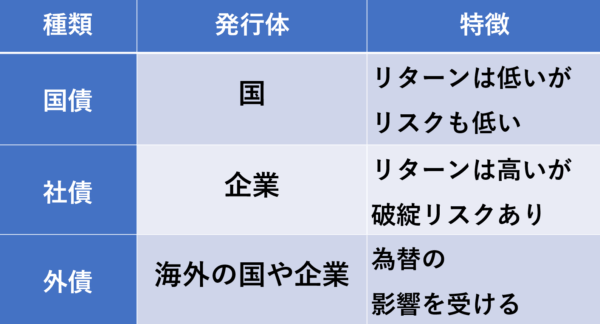

国債・社債・外債など種類ごとの特徴やリスクを理解すれば、安定したリターンを得ながら堅実に資産形成が可能です。

本記事では債券の仕組みからメリット・デメリット、始め方まで初心者にもわかりやすく解説します。

1. 債券の仕組みと株式との違い

債券とは、国や企業などが資金調達のために発行する「借金証書」のようなものです。

投資家は債券を購入することで発行主体にお金を貸し、その代わりに利息(クーポン)を受け取り、満期日には元本が返済されます。

つまり「貸す側」として投資に参加するのが債券の特徴です。

一方、株式は企業に「出資」する仕組みであり、株主は会社の所有者の一部となります。

そのため株式投資は企業業績や市場の動きによって株価が変動し、配当が出ることもあれば損失を抱えることもあります。

債券は契約時点で利回りが決まっており、株式のような大きな値動きは少ないのが特徴です。

安定性を求めるなら債券、成長性や高リターンを狙うなら株式といった棲み分けが明確に存在します。

2. 債券投資が安定している理由

債券が安定投資といわれる理由のひとつは「満期時の元本返済が約束されている」点です。

発行主体が破綻しない限り、購入時に定められた利息と元本を受け取れるため、株式のように日々の値動きに左右されません。

特に国が発行する国債は、国家そのものが信用の裏付けになるため破綻リスクが非常に低く、安定性が高いと評価されます。

また、利息は契約時点で確定しており、購入後に市場環境が変動しても基本的に変わりません。

そのため、将来の収益を予測しやすく、資産形成や老後資金の準備にも向いています。

もちろん社債や外債には信用リスクや為替リスクが伴いますが、株式やFXと比べれば価格変動は限定的で堅実なリターンを期待できるのが大きな魅力です。

3. 【国債】最も低リスクな投資先

国債は国が資金を調達するために発行する債券で、投資先の中でも最も安全性が高い部類に入ります。

国そのものが破綻しない限り元本と利息が返済されるため、リスクが低く、特に投資初心者や資産を守りたい人に人気があります。

日本の個人向け国債には「変動10年」「固定5年」「固定3年」といった種類があり、最低1万円から購入可能です。

2025年現在、利率は約1%前後と低水準ですが安定した利息収入を得られる点がメリットです。

国債は株式のように大きなリターンは望めないものの、元本割れリスクがほぼゼロであることが最大の魅力です。

特に「預金より少し利回りを得たい」「大切なお金を安全に運用したい」というニーズに応える投資先といえるでしょう。

4. 【社債】リターンを狙える企業の債券

社債は企業が資金を調達するために発行する債券で、国債よりもリターンを狙える点が特徴です。

発行する企業の信用力によって利回りは異なり、規模の大きな上場企業の社債なら1〜2%程度、リスクを取れば年7%の利回りが得られるケースもあります。

投資家にとっての魅力は「国債より高い利息収入」が期待できる点ですが、その分リスクも存在します。

企業が業績不振に陥って赤字になっても利息は着実に受け取れますが、破綻してしまうと利息が支払われず、元本がなくなってしまうリスクがあるのです。

そのため、社債を選ぶ際には「発行企業の財務状況」「格付会社の信用評価」「業界の将来性」を必ず確認する必要があります。安全性を求める人には、社債の中でも上場企業や財務状況の良い規模が大きい会社を選ぶと安心です。

5. 【外債】為替リスクを伴う海外投資

外債とは、海外の政府や企業が発行する債券のことを指します。

米国国債や新興国の社債など、種類はさまざまで一般的に日本国内の債券よりも利回りが高いのが特徴です。

特に金利水準の高い国の外債では、年10%以上の利息を得られる場合もあります。

しかし、外債には「為替リスク」という大きなリスクがあります。

例えばドル建ての外債を購入した場合、円高が進行すると為替差損が発生し、利息収入を上回る損失につながる可能性があるのです。

また、発行国や企業の信用リスクも無視できません。

外債はリターンの高さに魅力がありますが、リターンに比例してリスクも高くなります。

特に新興国の債券には要注意です。安定資産の一部として組み入れるなら慎重な判断が求められます。

6. 債券のメリットとデメリット

債券投資の最大のメリットは「安定性」と「収益予測のしやすさ」です。

契約時点で利息が決まり、満期時には元本が返済される仕組みなので、計画的に資産を運用できます。

また株式投資のように日々の値動きを気にする必要がなく、精神的な負担が少ない点も魅力です。

一方で、デメリットも存在します。

まず「利回りが低い」こと。

国債であれば1%前後とリターンは限定的で、インフレ率が上昇すると実質的な利益が目減りする可能性があります。

また、外債では「発行体の信用リスク」「為替リスク」といった不確定要素が伴います。

さらに、債券は原則として満期まで保有する前提が強いため、途中売却すると価格変動の影響を受けて損をする場合があります。

メリットとデメリットを理解した上で、目的に合った活用が重要です。

7. 債券のリターンを高める方法

債券投資は基本的に安定重視ですが、工夫次第でリターンを高めることも可能です。

まず、国債よりも利回りが高い社債や外債を組み合わせてポートフォリオを構築する方法があります。

特に格付の高い優良企業の社債を選べば、比較的低リスクで国債以上のリターンを狙えます。

また、外債を選ぶ際には為替ヘッジを活用することでリスクを抑えつつ利息収入を確保できます。

さらに、満期まで保有せずに金利が下がったタイミングに市場で売却することで、キャピタルゲインを得られる場合もあります。

ただし逆に損失を出すリスクもあるため慎重な判断が必要です。

最も重要なのは「分散投資」です。複数の債券を組み合わせることで、一部の発行体がリスクに陥っても全体の安定性を保ちつつリターンを高める戦略が可能です。

8. 債券投資の始め方と注意点

債券投資を始めるには、まず証券会社に口座を開設する必要があります。

国債は銀行や郵便局からも購入できますが、社債や外債を選ぶなら証券会社の利用が一般的です。

購入金額は数万円から可能な場合もあり、初心者でも少額から始められます。

ただし、注意点も存在します。

社債の場合は発行企業の信用度を必ず確認し、格付会社の評価や財務状況をチェックすることが重要です。

外債の場合は為替リスクが伴うため、為替の動向を確認することが不可欠です。

安定資産として活用するなら投資全体の一部に組み込むのが望ましく、分散投資の一環として取り入れることをおすすめします。

債券は発行主体が破綻しない限りは満期になると元本と利息が手元に入ってきます。

国が破綻することはほぼないのでリスクが低い投資先になります。

ただ、リスクが低いということはリターンも低くなります。

参照:https://www.mof.go.jp/jgbs/individual/kojinmuke/

規模の大きな会社が発行している社債であればリターンは1~2%ほどです。

参照:https://www.bk.mufg.jp/kigyou/ir/bond/index.html

社債によっては年2~8%程度の利息がつくものもあります。

また詐欺にあわないために取り扱っている会社が金融商品取扱業者の登録を受けていることの確認もしておきましょう。

社債を専門に取り扱う証券会社にsiibo証券があります。

利回りを重視する方は参考にしてみてください。

無料口座開設

URL:siiibo証券について